『損害保険の保険料控除』で地震保険料控除についてご紹介しました。ご存知の方も多いと思いますが、生命保険にも生命保険料控除制度があります。

今回は生命保険料控除の下記ポイントについて解説します。

- 生命保険料控除とは、どのような制度か?

- 生命保険料控除の対象となる契約とは?

- 生命保険料控除の新旧制度の違いとは?

- 生命保険料控除の上限額は?

- 年末調整や確定申告時の手続き方法

- 生命保険料控除証明書の再発行は可能?

年末調整や確定申告の手続き時に今回の記事を参考にしていただければと思います。

1.生命保険料控除とは?

生命保険料控除とは、納税者の支払った生命保険料の一定額がその年の契約者(保険料を支払う人)の所得から差し引かれる制度です。

所得から保険料が差し引かれるということは、それだけ所得が少なくなります。すなわち税金の対象となる金額が少なくなり、所得税や住民税が軽減されることになります。

つまり、生命保険や医療保険等に加入し、生命保険料控除を受ければ、所得税や住民税の節税が可能になります。

2.3つの保険料控除

生命保険料控除には下記3つの控除があります。

以前は「一般生命保険料控除」と「個人年金保険料控除」の2つでしたが、平成24年1月の制度改正で「介護医療保険料控除」が創設されました。

1)一般生命保険料控除とは?|対象となる契約

一般生命保険料控除の対象となるのは、生存または死亡に基因して一定額の保険金、その他給付金を支払うことを約する部分に係る保険料で、保険金受取人が、契約者かあるいは配偶者、その他の親族(6親等以内の血族と3親等以内の姻族)である契約の保険料です。

一般生命保険料控除の対象となる具体的な契約例としては、終身保険や定期保険、収入保障保険などがあります。

尚、よく頂くご質問ですが、住宅ローン契約時に加入する団体信用生命保険(団信)の保険料は生命保険料控除の対象にはなりません。

2)介護医療保険料控除とは?|対象となる契約

介護医療保険料控除の対象となるのは、入院・通院等にともなう給付部分に係る保険料で、保険金受取人が、契約者かあるいは配偶者、その他の親族(6親等以内の血族と3親等以内の姻族)である契約の保険料です。

介護医療保険料控除の対象となる具体的な契約例としては、がん保険や医療保険などがあります。

3)個人年金保険料控除とは?|対象となる契約

個人年金保険料控除の対象となるのは、個人年金保険料税制適格特約が付加され、以下の全ての条件を満たした契約の保険料です。

- 年金受取人が契約者またはその配偶者のいずれかであること

- 年金受取人は被保険者と同一人であること

- 保険料払込期間が10年以上であること(一時払は対象外)

- 年金の種類が確定年金や有期年金の場合、年金受取開始が60歳以降で、かつ年金受取期間が10年以上であること

個人年金保険料税制適格特約が付加された個人年金保険に加入している場合に個人年金保険料控除の対象となります。

※個人年金保険でも「個人年金保険料税制適格特約」を付加していない場合や変額個人年金保険は、個人年金保険料控除の対象ではなく、一般生命保険料控除の対象になりますので、ご注意ください。

3.新旧の保険料控除制度の違い

上記の通り平成24年1月に制度改正があり、契約の時期によって下記の通り、旧制度と新制度が併存しています。

①新制度:契約日が平成24年1月1日以後の契約

「一般生命保険料控除」、「介護医療保険料控除」、「個人年金保険料控除」の3つがあります。

②旧制度:契約日が平成23年12月31日以前の契約

「一般生命保険料控除」、「個人年金保険料控除」の2つがあります。

スポンサーリンク

4.生命保険料控除の上限額は?

保険料控除の上限額は下記の通りです。

なお、年間払込保険料は、その年の1月1日から12月31日までに払い込んだ保険料です。また、税制適格特約の付加された個人年金保険以外は、一般的にその年に支払われた配当金を差し引いた金額になります。

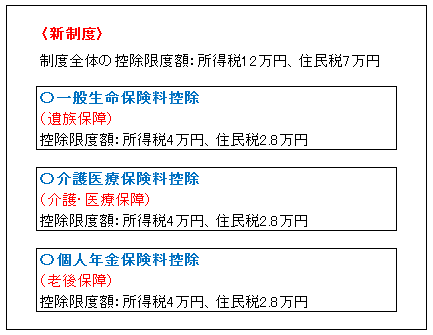

1)新制度の上限額

各保険料控除の限度額は、それぞれ所得税で4万円、住民税で2万8千円です。制度全体での控除限度額は所得税で12万円、住民税で7万円です。

| 所得税 | 住民税 | ||

|---|---|---|---|

| 年間払込保険料 | 控除額 | 年間払込保険料 | 控除額 |

| 20,000円以下 | 払込保険料全額 | 12,000円以下 | 払込保険料全額 |

| 20,000円超 40,000円以下 |

払込保険料×1/2 +10,000円 |

12,000円超 32,000円以下 |

払込保険料×1/2 +6,000円 |

| 40,000円超 80,000円以下 |

払込保険料×1/4 +20,000円 |

32,000円超 56,000円以下 |

払込保険料×1/4 +14,000円 |

| 80,000円超 | 一律40,000円 | 56,000円超 | 一律28,000円 |

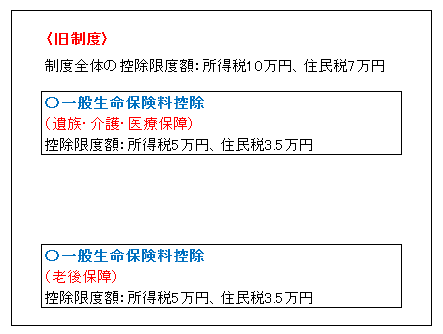

2)旧制度の上限額

各保険料控除の限度額は、それぞれ所得税で5万円、住民税で3万5千円です。制度全体での控除限度額は所得税で10万円、住民税で7万円です。

| 所得税 | 住民税 | ||

|---|---|---|---|

| 年間払込保険料 | 控除額 | 年間払込保険料 | 控除額 |

| 25,000円以下 | 払込保険料全額 | 15,000円以下 | 払込保険料全額 |

| 25,000円超 50,000円以下 |

払込保険料×1/2+ 12,500円 |

15,000円超 40,000円以下 |

払込保険料×1/2+ 7,500円 |

| 50,000円超 100,000円以下 |

払込保険料×1/4+ 25,000円 |

40,000円超 70,000円以下 |

払込保険料×1/4+ 17,500円 |

| 100,000円超 | 一律50,000円 | 70,000円超 | 一律35,000円 |

3)新制度+旧制度の控除上限額

「一般生命保険料控除」と「個人年金保険料控除」については、旧制度と新制度でそれぞれ計算して合計することが可能です。しかし、合計した場合のそれぞれの控除の適用限度額は所得税で40,000円、住民税で28,000円です。

また、新制度+旧制度の合計した全体の控除限度額は所得税で12万円、住民税で7万円です。

5.「全期前納」と「一時払い」の生命保険料控除

生命保険や医療保険等の保険料支払方法は、「月払い」や「半年払い」、「年払い」などが一般的ですが、契約時に全期間分の保険料を支払う「全期前納」や「一時払い」という支払方法があります。それぞれの支払方法の特徴は以下の通りです。

「一時払い」は、全期間分の保険料を一気に支払い、「全期前納」は全期間分の保険料を支払うのは同じですが、それを支払期日がくるまでは保険会社に預けておくような形になります。

よって、生命保険料控除にも下記のような違いが発生します。

生命保険料控除についてだけで考えれば、「全期前納」の方がお得な支払方法だということになります。

「一時払い」と「全期前納」の違いについては、下記記事で詳細に解説していますので、ご参照ください。

『『全期前納』と『一時払い』は何が違う?』

6.家族分の生命保険料控除

生命保険料控除についての質問で多いのが、家族分の保険料を支払った場合の扱いです。例えば、夫が妻や子供の契約の保険料を支払った場合、夫が生命保険料控除を利用できるのかという質問です。

結論から申し上げると、家族分の保険料を支払った場合も生命保険料控除が利用できます。この場合も保険金受取人が、契約者かあるいは配偶者、その他の親族(6親等以内の血族と3親等以内の姻族)となっている契約が対象となります。

例えば、下記のよう契約例の保険料を夫が支払った場合、夫が生命保険料控除を受けられます。

【契約例】

契約者:妻

被保険者:妻

受取人:夫

但し、実質的な保険料負担者によって課税される税金が異なる点には注意が必要です。上記のような契約で妻が亡くなった場合、契約形態としては、相続税が課税されます。しかし、実質的な保険料負担者が夫の場合には、所得税・住民税が課税されることになります。

よって、生命保険料控除による節税だけを考えて、安易に保険料負担者を決めると、かえって保険金受取時に多く税金が掛かる可能性があります。

契約形態により課税される税金については、下記記事で詳細に解説していますので、ご参照ください。

『死亡保険金に課税される税金』

7.年末調整や確定申告時の手続き方法

会社員(サラリーマン)と自営業者の保険料控除の手続き方法は下記の通りです。新制度及び旧制度ともに手続き方法は同じです。

尚、下記所得税の手続きを行えば、住民税の手続きを別で行う必要はありません。

1)会社員(サラリーマン)

勤務先(総務等)に生命保険会社の発行する「生命保険料控除証明書」を「保険料控除申告書(給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書)」に添付し、提出すれば、年末調整で控除を受けられます(給与天引きにより保険料を払い込んでいる場合は、「生命保険料控除証明書」の添付は不要です)。

※給与の年間収入額が2,000万円を超える場合等は、確定申告が必要になります。

なお、保険料控除申告書の書き方については、下記アフラックのHPが参考になりますので、ご参照ください。

『保険料控除申告書の書き方』

2)自営業者

翌年2月16日から3月15日までの所得税の確定申告時に「生命保険料控除証明書」を確定申告書に添付して税務署に提出すれば、控除を受けられます。

8.生命保険料控除の計算ツール

生命保険料控除は、契約の時期によって、新旧制度が混在していて、控除額を計算するのが非常に面倒です。実際に手計算で生命保険料控除の額を計算するのは大変でしょう。

第一生命のサイトに生命保険料控除額計算サポートツールがありますので、控除額を知りたい方はご活用下さい。このツールを使えば、保険料控除申告書の書き方まで分かります。

9.生命保険料控除控除証明書を紛失した場合、再発行が可能?

保険会社から発送される「生命保険料控除証明書」は紛失しても再発行が可能です。紛失された方は、保険会社または代理店にお問い合わせください。

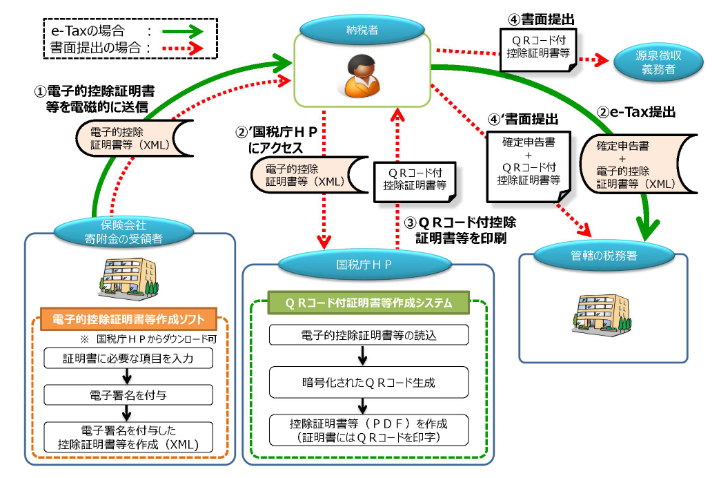

なお、再発行を依頼するのではなく、契約者専用WEBサイト上でダウンロードした生命保険料控除証明書の電子データを国税庁WEBサイト上の「QRコード付証明書等作成システム」で印刷可能な形式(QRコード付PDFファイル)に変換、印刷して確定申告や年末調整に使用することもできます。

まとめ

生命保険料控除は複数の枠があり、また、契約時期によって新制度と旧制度が混在しているので、理解し辛い制度になっています。

年末調整や確定申告は年に1回のことなので、保険会社のサイトにある生命保険料控除の計算をサポートするツールを活用して頂ければと思います。

最終更新日:2019年11月8日

No.86